导读:

AI+金融的落地产品分为计算机视觉、机器学习、知识图谱、智能语音与对话式AI、自然语言处理五种类型,将AI+金融的落地场景分为安防与身份识别、信贷风控与合规控制、精准营销、客服与运营业务优化、保险理赔与投顾投研五种类型

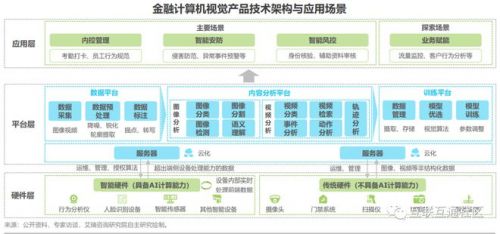

计算机视觉技术架构与应用场景

软硬件协同赋予计算机发现与理解的能力

计算机视觉(简称“CV”)是指让计算机系统能够从图像、视频和其他视觉输入中获取有意义的信息,并根据该信息采取行动或提供建议。计算机视觉产品依靠摄像头等前端硬件采集图像和视频数据(现阶段已有部分端侧硬件具备一定的AI计算能力,可实时处理前端数据),基于平台层视觉感知与内容分析技术处理采集到的数据,并将分析结果应用于预警或辅助决策等场景。在金融领域,人脸识别、智能视频监控等计算机视觉产品已经广泛应用于内控管理、安防、身份核验等场景,正在逐步渗透进金融机构日常经营活动的更多方面。

计算机视觉可解决业务痛点分析

从内控管理、安防等细分场景切入,逐步触达业务端

金融机构众多营业网点所产生的数据量巨大,数据处理工作量众多,对人力造成工作负担的同时,也提高了管理成本。金融机构的安防与风控场景急需改进工作方式,解放人力与降低运营管理成本。计算机视觉产品的引入不仅能提高金融机构内控管理效率,加速工作方式向智能化、标准化方向转变,而且能降低运营管理成本,以低成本换取高效益。

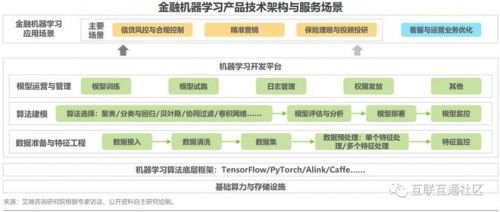

机器学习技术架构与应用场景

产品核心为机器学习开发平台,在表单数据场景中受青睐

金融机器学习产品特指以机器学习开发平台为载体,解决金融机构业务决策与运营优化问题的一类AI金融技术产品,可单独作为软件解决方案出售,亦可与软硬体一体机打包捆绑销售。金融机器学习产品的核心在于机器学习开发平台。一般而言,一套机器学习开发平台由底层算法框架、数据准备与特征工程、算法建模、模型运营与管理等主要模块构成。金融企业可依据自身业务规则与场景情况,在算法建模模块选择合适的机器学习算法,运算经过筛选、清洗的数据,基于历史数据规律得出运算结果。由于表单数据与机器学习具备天然的适配性,金融机器学习产品经常应用于金融信贷风控与合规控制、精准营销、保险理赔与投研投顾等场景。此外,金融机器学习产品还可基于底层的卷积网络算法,服务于视觉与语音类的感知场景,如金融的客服与运营业务优化场景。

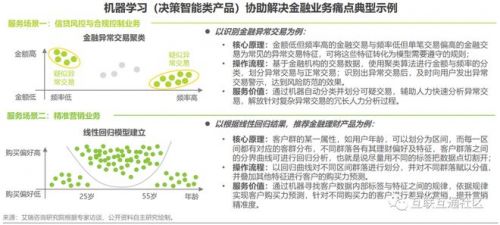

机器学习可解决业务痛点分析

基于历史特征预测风险点与营销点,辅助分析决策

机器学习与知识图谱类似,常用于信贷风控与合规控制、金融精准营销两大场景中。知识图谱常用于推测复杂关系中的群体异常特征,但机器学习更多用于预测个体行为特征,完成对某个人/企业的风险识别与营销动作。聚类与回归算法是金融业务场景中典型的机器学习算法。聚类算法基于金融交易数据与金融异常交易业务规则,可自动划分疑似异常交易的交易记录,服务于信贷风控与合规控制业务,在风险交易发生前警示拦截该交易。回归算法常用于信贷风控与合规控制业务,以及精准营销业务。回归算法通过金融数据自带的各类业务标签,尽可能将数据群切割为不同的群落,寻找群落各自的特征,并分析标签与特征之间的规律,通过规律进行风险与营销预测,提供分析参考角度,提升风险拦截效率与营销精准率。

知识图谱技术架构与应用场景

知识提取层与计算层为核心模块,信贷风控为应用典范

通常而言,知识图谱技术架构由数据处理层、知识提取层、知识计算层、权限管理层、交互服务层组成。知识提取层与知识计算层为核心模块。知识提取层解决金融细分场景Schema搭建、Schema所需数据标准制定、数据与知识融合、知识的指代消解与实体对齐等核心知识图谱建设问题。知识计算层解决知识图谱的结构转换与存储、频繁子图挖掘、图计算等问题。知识图谱经过两大核心环节后正式完成开发,并依照金融机构监管规定进行权限配置,在端侧与用户实现交互。现阶段,知识图谱主要应用于金融的信贷风控与合规控制、精准营销、客服与运营应用场景,尤其以信贷风控于合规场景为应用典范。在该场景中,知识图谱可发挥风险异常识别与监测的效果。

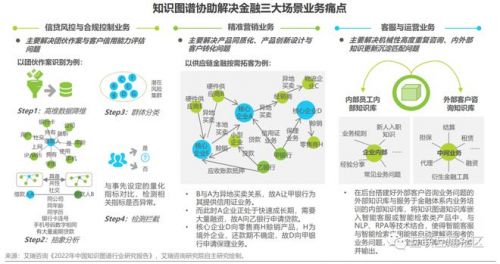

知识图谱可解决业务痛点分析

基于复杂关联网络快速识别风险点、营销点、知识点、

在常见的三类金融应用场景中,知识图谱一般用以解决团伙作案、客户信用能力评估、新产品开发、客户拓展与留存、机械性高度重复咨询、内外部知识快速检索匹配等问题。基于金融机构可用的大数据,构建知识图谱关联网络,可快速识别异常风险、发掘业务增长点、精准匹配问答知识点。

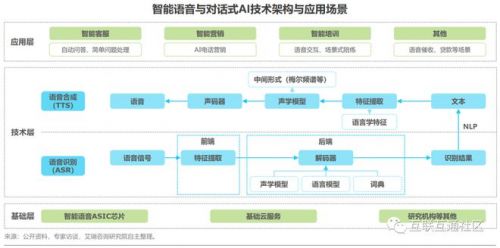

智能语音与对话式AI架构与应用场景

以语音识别、语音合成技术为核心,实现人机语音交互

智能语音与对话式AI技术是人工智能技术的重要组成部分,其中语音识别(ASR)、语音合成(TTS)以及自然语言处理是实现智能语音与对话式AI解决方案的核心技术基础(自然语言处理将在下一节详细阐述),智能语音与对话式AI的本质是实现人机语音交互。智能语音与对话式AI产品已经广泛应用于金融业企业客户服务、营销推广、人员培训等方面,助力金融业企业提升服务质量,优化服务体验。

智能语音与对话式AI可解决业务痛点

应用于客服、营销等交互场景,助力金融机构降本增效

由于具有较强的场景化、交互性等特点,智能语音与对话式AI产品通过替代或辅助人工的方式,广泛应用于金融机构客户服务、营销推广等场景,可精准有效地解决金融机构在客户服务、营销、培训等方面人工成本不断增加、客户服务效率低下、获客成本高等问题,助力金融机构实现降本增效。随着生活节奏的加快,人们对金融服务的要求越来越高,及时性和准确性成为衡量服务质量的重要标准之一,智能语音与对话式AI产品在即时反馈和标准化服务方面具有显著优势,在金融客服领域具有广阔的应用前景。

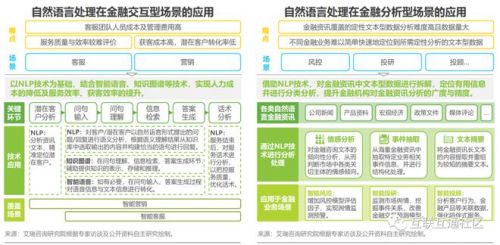

自然语言处理技术架构与应用场景

以语言理解和生成为核心,用于交互及分析场景

自然语言处理是基于自然语言理解(NLU)和自然语言生成(NLG)的信息处理技术,其目的在于使计算机能够理解、处理并输出人类所使用的自然语言。从技术架构来看,自然语言处理基础层包括基础算力与存储设施及机器学习底层配套技术,核心技术层主要包括五步流程,即语料获取、语料预处理、特征选取与处理、算法模型、自然语言生成。从应用场景来看,自然语言处理技术在金融领域的应用主要集中于智能客服、智能营销等交互型场景及智能风控、智能投研等分析型场景。

自然语言处理可解决业务痛点分析

应用于智能客服等交互型场景及智能风控等分析型场景

自然语言处理产品在金融领域主要应用于交互型场景与分析型场景。在智能客服、智能营销等与客户交互属性较强的场景中,自然语言处理产品的核心价值主要在于快速理解客户表达的语义并生成恰当的回复,有利于节省金融机构客服团队的人员及管理成本并提升客户服务与市场营销效率。在智能风控、智能投研、智能投顾等分析型场景中,自然语言处理产品的核心价值体现于对海量的金融资讯进行高效、精准的分析从而为后续的金融决策提供辅助。

本文节选自《2022年中国AI+金融行业发展研究报告》

访谈

更多护航视频监控网络安全 做物联网安全的守护者 ——专访天防安全总经理段伟恒

在万物互联时代,网络安全的重要性日益凸显,尤其在快速发展的城市建设中,搭建的巨大物联网络对其安全保障…

做行业赋能者 HID迎接数字化浪潮新机遇 破解新挑战

今年3月份,全球可信身份解决方案提供商HID发布了最新的《安防行业现状报告》(以下简称“报告”),该报告…

数字化浪潮下,安防厂商如何满足行业客户的定制化需求?

回顾近两年,受疫情因素影响,包括安防在内的诸多行业领域都遭受了来自市场 “不确定性”因素的冲击,市场…